Блог компании Иволга Капитал |Скрипт заявки на участие в размещении дебютного выпуска облигаций МФК Саммит (ruB+ (поз.), 200 млн руб., YTM 21,3%, для квал. инвесторов)

- 14 февраля 2023, 18:13

- |

16 февраля начнется размещение МФК Саммит 001Р-01

Обобщенные параметры выпуска МФК Саммит (подробнее — в краткой презентации выпуска):

1. Рейтинг эмитента: ruB+, прогноз «позитивный»

2. Размер выпуска: 200 млн рублей (номинал 1 000 рублей)

3. Ставка купона / доходность: 19,5% / 21,3% годовых

4. Купонный период: 30 дней

5. Срок до погашения: 3 года (1 080 дней), с равномерной амортизацией 13-36 купонные периоды

Организатор: ИК «Иволга Капитал»

Скрипт подачи заявки на первичном размещении:

1. Полное / краткое наименование: Саммит 1Р1 / МФК Саммит 001Р-01

2. ISIN: RU000A105UZ8

3. Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. Режим торгов: первичное размещение

5. Код расчетов: Z0

6. Цена: 100% от номинала (номинал 1 000 руб.)

16 февраля заявки на первичном рынке будут приниматься с 10-00 до 13-00 Мск и с 16-45 до 18-30 Мск (с перерывом на клиринг)

Контакты клиентского блока ИК Иволга Капитал:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Иволга Капитал |Текущие проекты АСПЭК-Домстрой

- 14 февраля 2023, 12:06

- |

В 2022 году АСПЭК сдал 43.3 тыс. кв м жилья (к сравнению: 19.5 тыс. в 2021г, 42.2 тыс. в 2020г), также по итогам 22 года у группы ожидается рекордный показатель выручки на уровне 3.5 млрд руб.

Весной будет опубликована консолидированную отчётность, в которой увидим, как изменилась рентабельность и уровень долговой нагрузки за второе полугодие 2022 года.

На данный момент у АСПЭКа в стадии строительства находится 7 домов, все текущие проекты должны закончится в этом году, ближайшие будут сданы во втором квартале, распроданность по итогам января составляет около 80%.

Новые проекты ожидаются уже весной текущего года.

За текущей стройкой можно наблюдать в телеграм-канале эмитента. Ссылка на пост с фотографиями строительства по итогам января.

@Mark_Savichenko

/Облигации ООО «АСПЭК-ДОМСТРОЙ» входят в портфели PRObonds на 2,1% от активов/

Подписаться на ТГ

( Читать дальше )

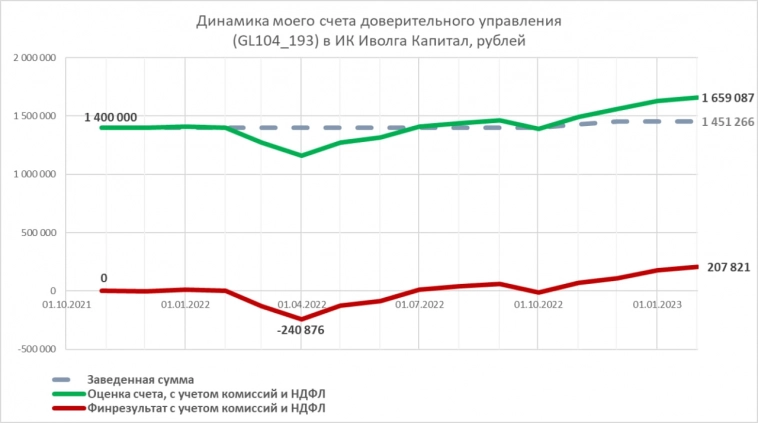

Блог компании Иволга Капитал |Сколько я заработал в нашем доверительном управлении? Спойлер: чистыми 11,7% годовых

- 14 февраля 2023, 07:43

- |

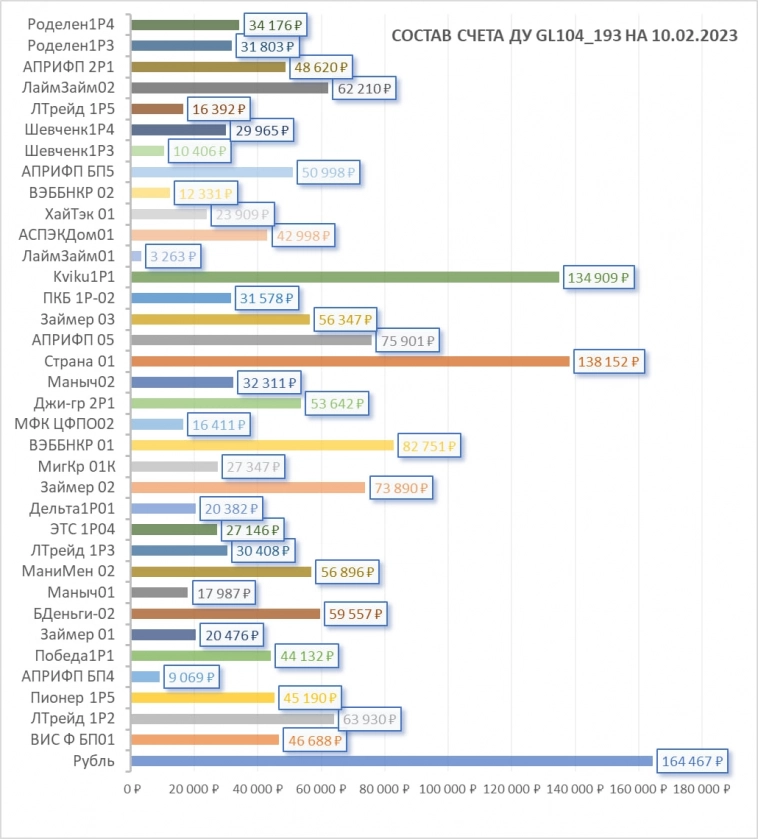

Пора возвращаться к цифрам доверительного управления, которым занимается ИК Иволга Капитал. Все-таки управление капиталом – это если и не основа бизнеса нашей компании, то основная идея нашей деятельности.

Начну со своего счета. В конце октября 2021 года, 15 месяцев назад я завел на счет 1,4 млн.р., и в конце прошлого года докинул еще 51 т.р.

За эти 15 месяцев портфель принес 207 т.р., уже за вычетом комиссий и НДФЛ, т.е. это чистые 207 т.р. Соответственно, чистый же процент дохода от средневзвешенной суммы завода денег – 14,7%.

Доход в %% годовых, учитывая, что прошло 1,25 года – 11,7%. Повторюсь, это итоговое значение, из которого уже вычтена комиссия за управление (1% от активов в год) и налог на доходы.

Что касается состава портфеля, то он во многом соответствует публичному портфелю PRObonds ВДО, который мы ведем и публикуем уже почти 5 лет.

( Читать дальше )

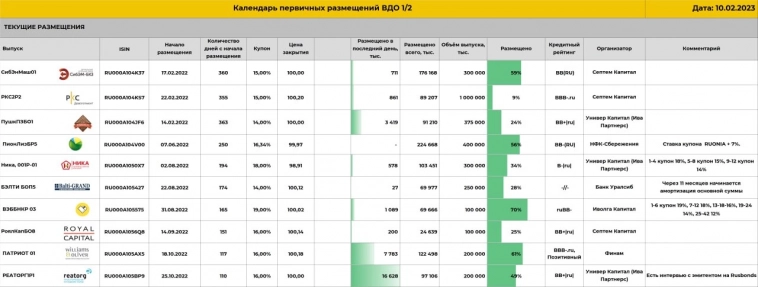

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 13 февраля 2023, 11:22

- |

На сегодняшний день ИК Иволга Капитал продолжает размещения:

- 4-го выпуска облигаций ЛК Роделен (250 млн руб, купон / доходность: 14% / 14,9% годовых). Размещен на 97%

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года). Размещен на 70%

- 6-го выпуска облигаций ООО «Лизинг-Трейд» (150 млн руб., купон / доходность: 14,5% / 15,5% годовых). Размещен на 64%

- 1-го выпуска в юанях МФК «Быстроденьги» (17,5 млн юаней, купон / доходность: 8% /8,3% годовых). Размещен на 34%

( Читать дальше )

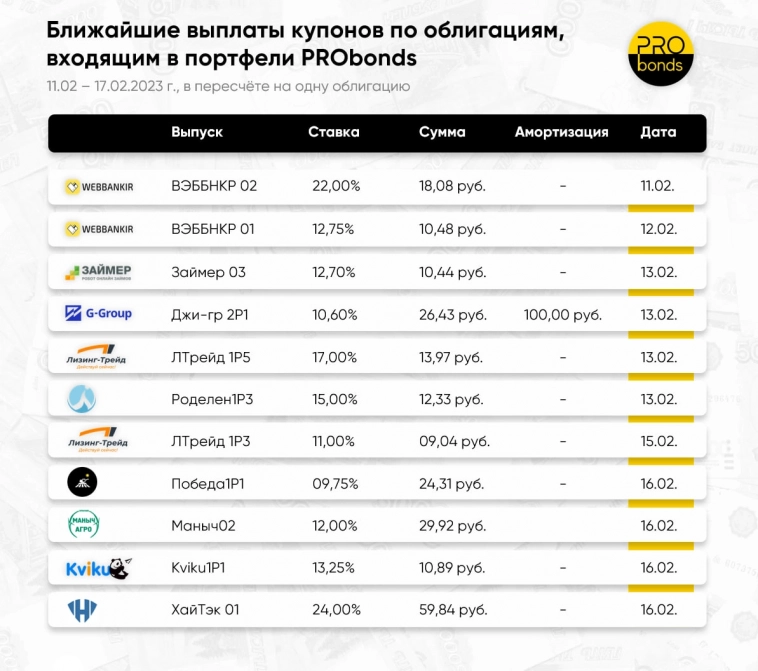

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 13 февраля 2023, 09:15

- |

Блог компании Иволга Капитал |История успеха из офлайна в онлайн. Большое интервью с топ-менеджментом МФК "Саммит"

- 12 февраля 2023, 10:05

- |

Накануне размещения дебютного выпуска облигаций МФК «Саммит» команда ИК «Иволга Капитал» посетила головной офис компании, чтобы лично познакомиться с руководством и подробнее узнать о деятельности компании, ее стратегии и планах на ближайшее будущее, а так же целях на долговом рынке.

( Читать дальше )

Блог компании Иволга Капитал |Кредитный риск на облигационном рынке. На что обращать внимание при анализе эмитентов? Прямой эфир 10 февраля 16:00

- 09 февраля 2023, 15:22

- |

Завтра, 10 февраля, в 16:00 @Aleksandrov_Dmitry и @Mark_Savichenko поговорят про кредитный риск на облигационном рынке. Расскажут, на что нужно обращать внимание при анализе эмитентов на примере МФК Саммит:

— отчётности, рейтинги, вероятности дефолтов

— альтернативные источники информации об эмитентах

— открытость эмитентов и её ценность

— почему модели вероятности дефолта в 99% бесполезны

Прошлый выпуск этого формата можно посмотреть здесь, послушать тут.

Оставляйте в комментариях вопросы по теме, обязательно разберем их в эфире. Встречаемся по ссылке

( Читать дальше )

Блог компании Иволга Капитал |ГК "Страна Девелопмент" (ООО "Элит Строй") объявила оферту и ставку на следующие полтора года

- 07 февраля 2023, 14:42

- |

Ставка на 19 — 36 купонные периоды - 14% годовых

Раскрытие информации по ссылке www.e-disclosure.ru/portal/event.aspx?EventId=FUiS1LujQEeIW-C8kXaP0pA-B-B

Агентом по оферте выступит ИК «Иволга Капитал». Если Вы приняли решение предъявить свои облигации (ISIN RU000A103M85) к выкупу, Вам необходимо подать заявку через своего брокера

Скрипт, разъясняющий порядок оферты для брокера — во вложении. Мы рекомендуем воспользоваться первым способом, то есть подать заявку через биржу. Альтернативно, подать заявку можно через НРД. Но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него.

Контакты клиентского блока ИК Иволга Капитал:

- Антон Дроздов, drozdovas@ivolgacap.com, +7 964 585 10 18

- Денис Богатырёв, bogatyrev@ivolgacap.com, + 7 985 695 24 76

( Читать дальше )

Блог компании Иволга Капитал |Подкаст "Как рынок ВДО прошёл первый месяц 2023 года"

- 05 февраля 2023, 12:36

- |

Подписывайтесь на наш подкаст и слушайте на любой для Вас удобной площадке.

Подкаст доступен по ссылке ivolgacapital.mave.digital/ep-10

Тайминг тем разговора:

00:24 — Итоги первичного рынка ВДО января: дебюты, рейтинги, ставки

08:37 — Статистика рейтингов сегмента по итогам 2022 года

11:05 — Ожидания от 2023 года

15:36 — Про отказы эмитентов от рейтингования

17:03 — Главные ньюсмейкеры месяца: Центр-Резерв, Гольдман Групп, Синтеком

Вопросы подписчиков

30:45 — Куда катятся ставки? Почему мало хороших по % размещений?

33:43 — Сравнивая с прошлым аналогичным периодом, можно ли говорить о затишье перед «чем-то плохим»?

37:48 — Сижу в Шевченко с 98,7 под 17%, а вы от такого избавились, в чем моя ошибка, почему мне кажется, что нормально?

40:30 — Ваша оценка количества дефолтов в сегменте ВДО на 2023-24 гг?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал